Flujos de inversión globales: una nueva mejora en nuestro proceso de inversión sistemática

Yuangao Liu y Amadeo Alentorn describen una nueva mejora que el equipo sistemático de Jupiter ha desarrollado e implementado en su proceso de inversión.

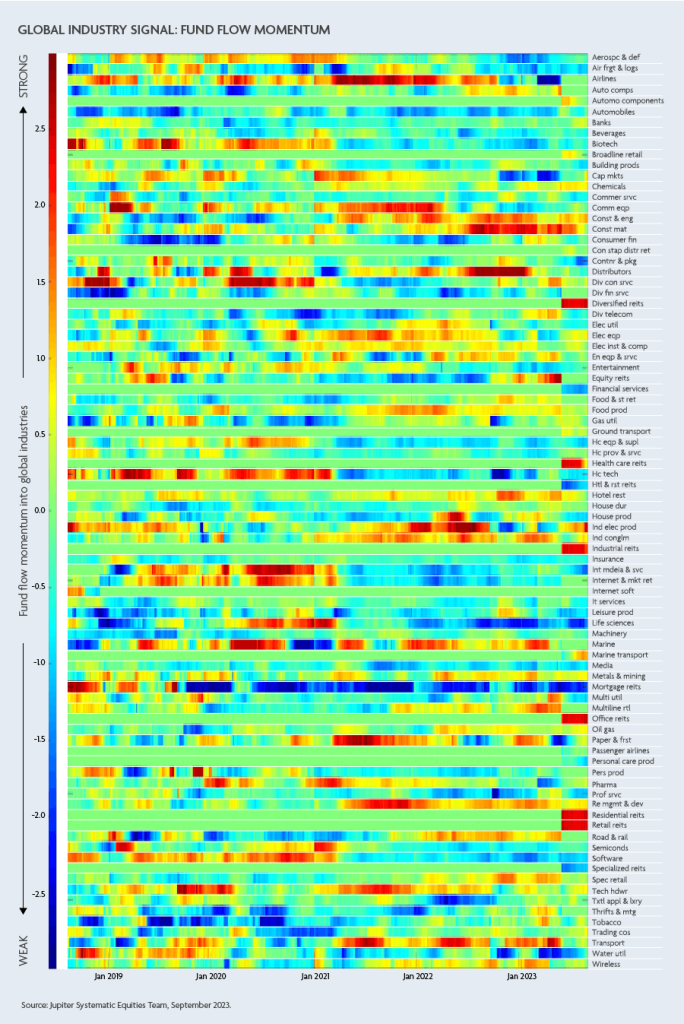

Esta mejora está basada en nuestro análisis de los datos sobre los flujos de inversión de los fondos en los diferentes sectores en todo el mundo. Los flujos de los fondos son el dinero que entra y sale de los vehículos de inversión colectiva cuando estos asignan sus capitales a valores y sectores. Con «sector», nos referimos a la clasificación GICS de MSCI a escala mundial: por ejemplo, aerolíneas, bancos, equipamiento eléctrico, seguros, software y empresas de suministro de agua. Existen actualmente 74 sectores en la clasificación GICS de MSCI. Analizando cuidadosamente el dinero que fluye hacia cada sector a través de los fondos, creemos que podemos invertir en cada uno de ellos con mejores resultados en el contexto de nuestro proceso de inversión. Esta mejora está fundamentada en una percepción simple;que a medida que el dinero fluye hacia los fondos y estos toman posiciones en sectores concretos, eso tiende a incrementar las cotizaciones de los valores de esos sectores. Nuestro análisis ha respaldado esta percepción simple mediante un análisis empírico exhaustivo basado en grandes cantidades de datos. Después de varios meses de análisis minuciosos y pruebas satisfactorias, hemos puesto en marcha la nueva mejora basada en los flujos de inversión sectorial en todas las estrategias sistemáticas que gestionamos (tanto long-short como long-only) y en todas las regiones.

Creemos que analizar los flujos de los fondos de inversión es importante por las tendencias conductuales de los actores del mercado, como la sincronización o el efecto rebaño. Los inversores pueden tender a imitar el comportamiento de los demás. En situaciones en las que la información es insuficiente o ambigua, suponer que la visión de consenso es la correcta es un rasgo psicológico característico. Se ha descrito a los humanos como seres «predeciblemente irracionales»1. Las tendencias del comportamiento pueden dar lugar a flujos persistentes hacia sectores en boga. Cuando los flujos de inversión son persistentes, pueden producirse efectos predecibles en las cotizaciones, sobre todo a corto y medio plazo.

Extraer alfa de los sectores

Aquellos que estén familiarizados con nuestro proceso sabrán que la mayor parte de nuestras rentabilidades por encima del índice de referencia se han podido atribuir históricamente a la selección de valores individuales y solo una pequeña parte a la asignación sectorial.

Creemos que la nueva mejora basada en los flujos de inversión en sectores tiene potencial para elevar el alfa de la asignación sectorial, sin perjudicar a la selección de valores. Sin embargo, esperamos que la mayor parte de nuestra alfa siga proviniendo de la selección de valores, como antes. Creemos en las mejoras incrementales y bien fundamentadas que se acumulan con el paso del tiempo.

Durante los últimos meses, hemos anunciado numerosas mejoras a nuestro proceso y los flujos de inversión sectorial son tan solo la última2.

Momentum y flujos de inversión de los fondos

Mientras que el momentum genérico ha sido ampliamente estudiado, el momentum debido exclusivamente a los flujos de inversión de los fondos es un campo poco investigado, en nuestra opinión. Uno de los académicos que ha sido pionero en este campo es Dong Lou, profesor de Finanzas en la London School of Economics, quien ha estudiado la presión en los precios inducida por los flujos de inversión y su efecto sobre las rentabilidades bursátiles4. El profesor Lou también es un consultor académico que colabora con el equipo de inversión sistemática de Jupiter.

Creemos que nuestra nueva mejora basada en los flujos de inversión va más allá de los estudios académicos publicados. La descubrimos investigando empíricamente cientos de gigabytes de datos. En la investigación académica, es habitual que los datos sobre los flujos de los fondos de inversión se caractericen por su baja frecuencia y sus amplios desfases temporales. Este hecho enturbia la claridad del análisis. Pudimos identificar un proveedor de datos externo que reduce la frecuencia y los desfases temporales de estos datos. Se podría explicar mediante una analogía: ahora usamos un microscopio más potente que permite apreciar mejor los detalles.

La mejora basada en los flujos de inversión sectorial parte de estudios previos que hemos realizado sobre dichos flujos. En noviembre de 2021, incorporamos un nuevo componente para extraer información útil sobre valores individuales a partir de los flujos de los fondos de inversión5. La mejora actual difiere en que se centra en información relativa a un sector en todo el mundo. La señal de los flujos de inversión utiliza la información que hemos descubierto en los datos sobre este factor para fundamentar nuestras expectativas relativas al patrón de rentabilidad futura de los valores individuales, mientras que la nueva señal sobre sectores mundiales se centra en la información agregada en grupos definidos por los sectores GICS, aumentada también por el efecto adelanto-retardo dentro de cada sector.

Durante muchos años, hemos incorporado (dentro de nuestro criterio de selección de valores basado en el sentimiento) señales basadas en los análisis de las sociedades de valores; para nosotros, es un placer que tanto la mejora referida a los flujos de 2021 como la nueva mejora referida a los flujos sectoriales aporten señales basadas en estudios centrados en la inversión institucional, lo que amplía nuestro análisis sobre la actividad de los actores del mercado.

Un elemento clave de la filosofía de inversión sistemática de Jupiter es un análisis continuo y riguroso para garantizar que nuestro proceso de inversión mejora a lo largo del tiempo. Durante los últimos 18 años, nuestra filosofía ha alumbrado un flujo constante de evoluciones en nuestro proceso de inversión que, con el paso del tiempo, ha dado lugar a mejoras en nuestras rentabilidades ajustadas al riesgo previstas. Actualmente, tenemos en marcha otros apasionantes proyectos de investigación y estaremos encantados de darles los detalles a su debido tiempo.

1 Dan Ariely, Predictably Irrational: The Hidden Forces That Shape Our Decisions, 2008, HarperCollins.

2 Se puede consultar un resumen de las mejoras que hemos introducido durante los últimos años aquí: https://www.jupiteram.com/uk/en/professional/insights/gear-enhancing-our-investment-process/

3 Un estudio influyente es el de Jegadeesh, Narasimhan y Titman, Sheridan, «Returns to Buying Winners and Selling Losers: Implications for Stock Market Efficiency» (1993), The Journal of Finance, 48, 1, pp. 65-91.

4 Lou, Dong, «A flow-based explanation for return predictability» (2012), Review of Financial Studies 25, pp. 3457-3489.

5 https://www.jupiteram.com/uk/en/professional/insights/go-with-the-flo-a-new-alpha-model-factor/

Jupiter Merian Global Equity Absolute Return Fund

Encontrar diversificación en tiempos de incertidumbre en los mercados.

Reflexiones más recientes

Thematic investing: a systematic approach

Invertir en una era de sobrecarga de datos

¿Cómo pueden los inversores hacer frente a la incertidumbre?

Perspectivas para 2024: Tres consejos para los inversores en estos momentos de incertidumbre

Una característica clave del enfoque de inversión de Jupiter es que evitamos la adopción de una visión de la casa, prefiriendo permitir a nuestros gestores de fondos especializados formular sus propias opiniones sobre su clase de activos. En consecuencia, debe tenerse en cuenta que todas las opiniones expresadas -incluidas las relativas a consideraciones edioambientales, sociales y de gobernanza- son las del autor o autores, y pueden diferir de las opiniones mantenidas por otros profesionales de la inversión de Jupiter.

Información importante

Esta comunicación está destinada a los profesionales de la inversión* y no es para uso o beneficio de otras personas, incluidos los inversores minoristas. Este documento tiene únicamente fines informativos y no constituye un asesoramiento de inversión. Los movimientos del mercado y de los tipos de cambio pueden hacer que el valor de una inversión baje o suba, y usted puede recuperar menos de lo invertido originalmente. Las opiniones expresadas son las de los gestores del Fondo en el momento de la redacción y no son necesariamente las de Jupiter en su conjunto, y pueden estar sujetas a cambios. Esto es especialmente cierto durante los periodos en los que las circunstancias del mercado cambian rápidamente. Los ejemplos de participaciones tienen únicamente fines ilustrativos y no constituyen una recomendación de compra o venta. Se ha hecho todo lo posible para garantizar la exactitud de la información proporcionada, pero no se ofrece ninguna seguridad ni garantía. Emitido en el Reino Unido por Jupiter Asset Management Limited, con domicilio social: The Zig Zag Building, 70 Victoria Street, London, SW1E 6SQ está autorizada y regulada por la Financial Conduct Authority. Emitido en la UE por Jupiter Asset Management International S.A. (JAMI), con domicilio social: 5, Rue Heienhaff, Senningerberg L-1736, Luxemburgo, que está autorizada y regulada por la Commission de Surveillance du Secteur Financier. Publicado en Hong Kong por Jupiter Asset Management (Hong Kong) Limited (JAM HK) y no ha sido revisado por la Securities and Futures Commission. Ninguna parte de este comentario puede ser reproducida de ninguna manera sin el permiso previo de JAM, JAMI o JAM HK. *En Hong Kong, los profesionales de la inversión se refieren a los inversores profesionales, tal y como se definen en la Ordenanza de Valores y Futuros (Cap. 571 de las Leyes de Hong Kong), y en Singapur, a los inversores institucionales, tal y como se definen en la Sección 304 de la Ley de Valores y Futuros, Capítulo 289 de Singapur.